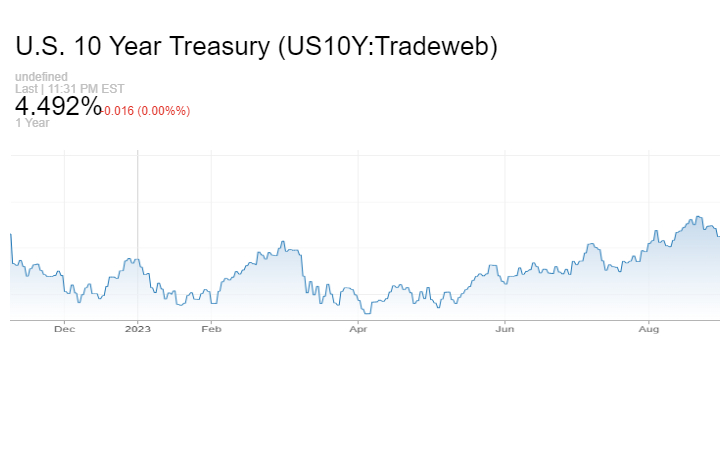

美国国债收益率连续上涨上个月引发了股市大抛售,不过上周美股取得了近1年来最大单周涨幅。美国经济强韧以及过度供应对债市形成了双重打击。

周一道琼斯指数和标普500指数连续6个交易日上涨,纳斯达克则连续7个交易日上涨。这是标普500自6月后最长纪录,道琼斯7月后最长,纳斯达克1月后最长。

根据彭博社上个月的一份调查,45%的受访者认为纳斯达克100指数第四季度会下跌10%,有20%的受访者认为跌幅会更大。

不过分析师预测标普500成分公司第三季的盈利增长为5.7%,超过80%已披露业绩都超越了预期。

高盛表示,对冲基金上周在大量购买美股,速度为2年来最快。同时,对冲基金在信息技术上的多仓触及8个月最高。

债市押注错误

在美国财政部公布小于预期的债券发售以及非农披露前,对冲基金截止10月31日在美国国债上的空仓创下历史新高。

这些基金可能一部分是用于基差交易,即从期货和相应债券的微小定价错配中赚取盈利。

不过自那以后的国债收益率深度下滑可能造成未来几周头寸出现大量反转,花旗策略团队预计本周美债反弹会持续。

麦格理策略官Gareth Berry指出,美国过去几个月的情况是典型的故事推动行情,不过走势过度造成了修正。

与此同时,资产管理人在增加对美国国债期货的多仓。交易员目前对美联储降息的预期时间从7月提前到了6月。

瑞银全球财富管理美洲资产配置主管Jason Draho称,利率企稳有助于其他资产站稳脚跟,如果股市上涨,投资者可能会感到有必要在年底前追高。

根据他的预测,标普500会在4200到4500之间的区间交投,直到投资者对经济能否避免衰退有定论。

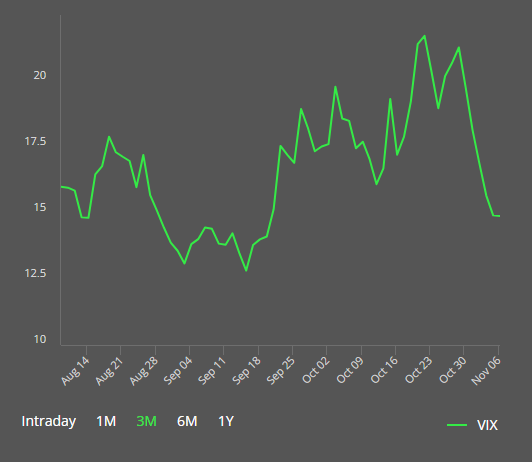

股市反向指标

恐慌指数目前下挫至7周低位。由于在股市上的曝险较低,即便股市下跌时,对冲股市下跌的成本仍在下降。

根据全国主动型投资人协会,主动型资金管理人在股市的曝险接近2022年10月后的最低水平。

对冲基金研究公司PivotalPath的报告显示,美股多空对冲基金在标普500上的曝险在10月底降至6年新低。

德意志银行数据显示,投资者的股票仓位在上周股市反弹前跌至5个月低位。此外还有其他看多理由,而一些人则对科技热发出警告。

根据CFRA Research的研究,股市在11月和12月的表现从历史上看整体强劲,标普500平均涨幅为3%。

富国银行的Sameer Samana称,纳斯达克100相对标普500的平均估值溢价在过去10年为30%左右。换句话说,后者现在被显著高估了。

嘉信高级投资策略官Kevin Gordon表示,考虑到七大科技巨头与标普500其它成分股的估值差异,预计大型科技股会进一步回调,缩小彼此之间的差异。

【EBC平台风险提示及免责条款】:本材料仅供一般参考使用,无意作为(也不应被视为)值得信赖的财务、投资或其他建议。

表情

登录后可进行评论

表情

登录后可进行评论